Europa está sufriendo una gran resaca después de la fiesta de inversión tecnológica del periodo 2020-2021. Dicho esto, en comparación con los niveles anteriores a la pandemia, la inversión de capital de riesgo en startups europeas ha aumentado, históricamente hablando, y alcanzó los $60 mil millones, según un nuevo informe. Sin embargo, la anomalía del aumento de la inversión durante la pandemia contrasta marcadamente con ese crecimiento y ha creado vientos en contra significativos, aunque hay señales de 'brotes verdes'.

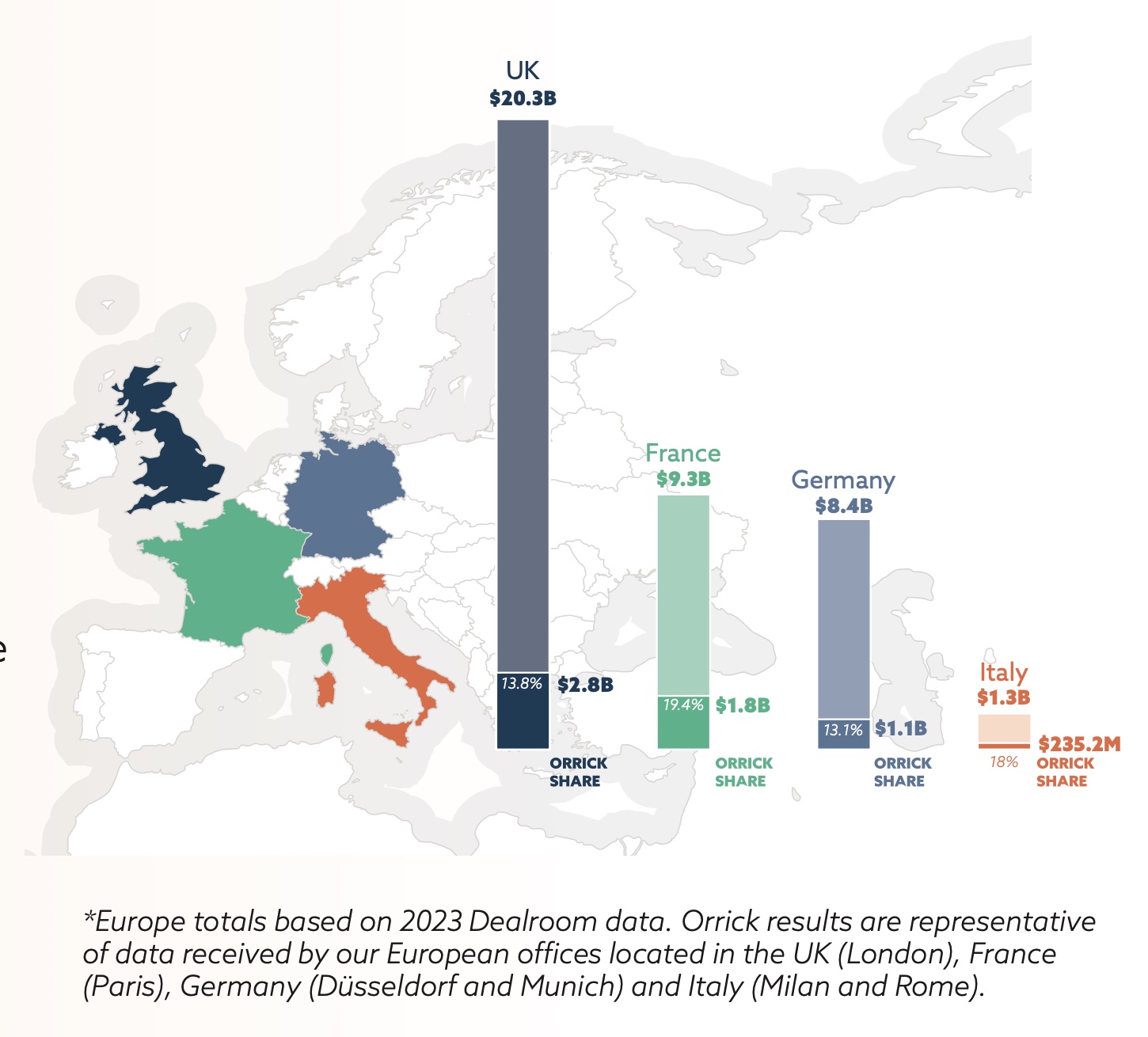

El bufete de abogados global Orrick analizó más de 350 inversiones de capital de riesgo y capital de crecimiento que sus clientes completaron en Europa el año pasado.

El capital total recaudado en Europa fue de $61.8 mil millones. El 2023 marcó un reinicio y una corrección importante en los niveles de inversión a nivel mundial. De las tres regiones globales principales para el capital de riesgo - Europa, Asia y América del Norte - Europa es la única que superó los niveles de 2019 en 2023.

Según el informe, aunque Europa se encuentra en 'niveles récord de capital en efectivo' y está 'produciendo más nuevos fundadores que Estados Unidos', la financiación sigue siendo lenta.

Solo surgieron 11 nuevos unicornios en Europa el año pasado, la cifra más baja en una década, y un número cada vez mayor de unicornios perdieron su estatus.

El sector de la tecnología climática superó a las fintech como el más popular de Europa, y la participación de la IA en la inversión total en Europa se disparó a un máximo histórico del 17%.

Orrick encontró que los inversores, alentados por la disminución de la financiación, están 'apretando las tuercas', ejerciendo un mayor control sobre las inversiones, y se requiere que los fundadores respalden garantías en el 39% de las operaciones de capital de riesgo.

Hubo una clara disminución en las financiaciones en etapas avanzadas, el volumen de operaciones disminuyó y los fundadores han sido empujados hacia otras estrategias como métodos de financiación alternativos, o corriendo hacia ingresos y ganancias.

Hubo un 'pico sin precedentes' en la capacidad de los nuevos inversores para ingresar a la tecnología, ya que los fundadores buscaban nuevos inversionistas líderes, y un 'aumento' en la deuda convertible, SAFEs y ASAs, con las financiaciones convertibles representando el 23% de las rondas en 2023.

Los inversores se enfocaron en general en gestionar sus carteras existentes, las transacciones secundarias aumentaron y SaaS y la IA continuaron siendo populares. Curiosamente, el número de inversiones en fintech disminuyó.

En cada etapa, el valor de las operaciones está disminuyendo, con la caída más dramática en las operaciones en etapas avanzadas.

El valor de las operaciones en etapas tempranas se redujo en un 40%, aunque los inversores en etapas tempranas siguen siendo los más activos.

Hubo una disminución en las 'mega-rondas' que superan los $100 millones en adelante. Sin embargo, el panorama de OPV mostró 'señales de vida' con la OPV de ARM de $55 mil millones, y la actividad de fusiones y adquisiciones mostró 'brotes verdes'.

En el Reino Unido, los VCs están bajo presión para generar retornos, lo que probablemente llevará a una mayor demanda de segundas operaciones, una mayor actividad de fusiones y adquisiciones y consolidación.

En Francia ha habido un cambio de términos 'amigables para el fundador' hacia términos más 'amigables para el inversor', en marcado contraste con el Reino Unido, donde sucede lo contrario.

En Alemania, se espera una creciente demanda de liquidez por parte de LPs para 'energizar el canal de fusiones y adquisiciones tecnológicas'.